在最新經濟數據與政治動向的雙重影響下,美元近期持續承壓,全球股市則受惠於降息預期與地緣風險緩解,呈現普遍反彈走勢。

美元指數跌至三年半低點,市場押注Fed將提前降息

週五亞洲時段,美元指數(DXY)交投於97.25附近,為三年半以來最低水平。美國總統川普暗示將提前任命下一任聯準會(Fed)主席,市場預期其傾向選擇更鴿派的候選人,這進一步加深了對美國貨幣政策寬鬆的預期。

根據澳洲聯邦銀行策略師卡羅爾·孔(Carol Kong)觀察:「市場目前預期未來聯準會將更加鴿派,這將對FOMC定價與美元形成下行壓力。」

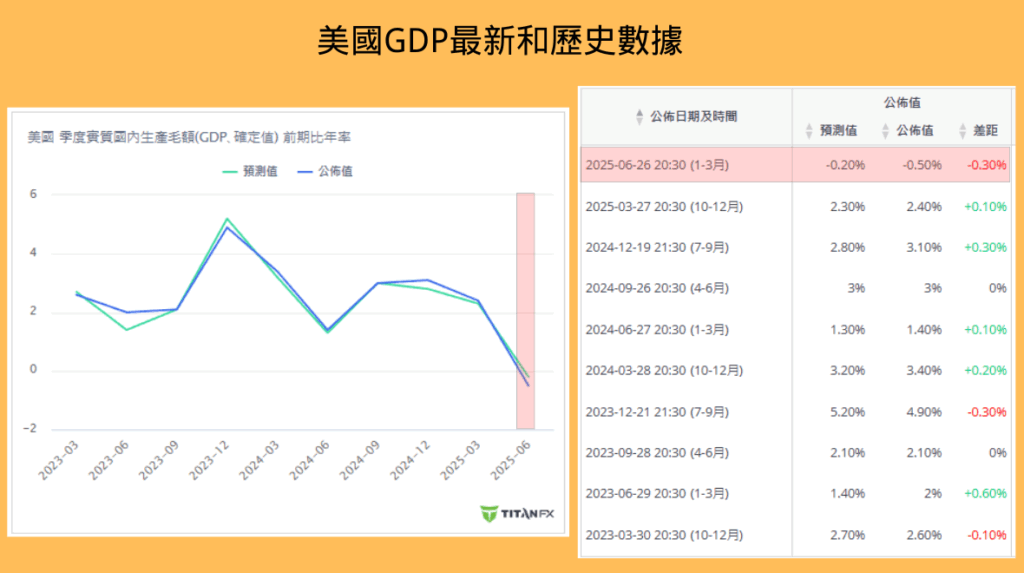

此外,美國2025年第一季GDP經修正後年率下滑至-0.5%,遠低於市場預期的-0.2%,顯示經濟復甦動能不足,也增強了市場對聯準會啟動降息的押注。金融市場目前預測,Fed 7月會議降息機率為25%,高於一週前的12%,年底前預計總共降息64個基點。

市場焦點將轉向週五即將公佈的PCE物價指數,此為聯準會偏好的通膨指標,若數據高於預期,可能短期內限制美元跌勢。

印度與中國市場受惠美元走弱與貿易利多

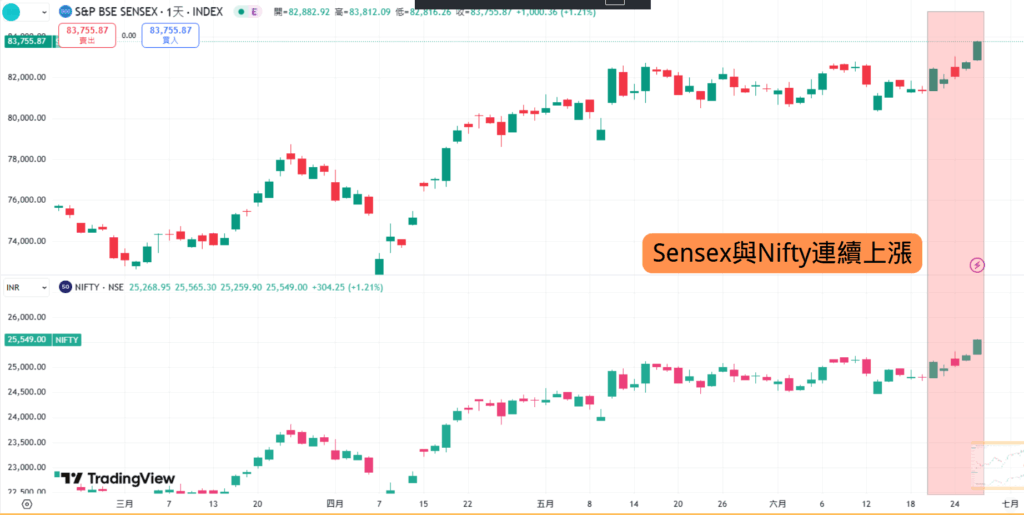

美元疲軟提振了亞洲市場情緒。印度股市Sensex與Nifty連續第三日上漲,週四收盤上揚約1.2%,週五開盤預料續揚。盧比兌美元匯率升至兩週新高,收於85.70,反映資金回流新興市場。

同時,中美貿易磋商有望突破,中美已就重要關鍵技術項目達成初步共識,包括中國恢復出口稀土金屬,美方則考慮解除部分科技出口限制。新一輪貿易協議有望於7月初在倫敦談判期間正式簽署。

地緣政治風險也有所緩和。以色列與伊朗達成停火協議後,避險資產需求下降,金價出現週線下跌。油價雖持續反彈,但由於中東供應風險趨緩,有望錄得自2023年3月以來最差單週表現。

美國股市反彈,歐洲市場表現穩健

受到降息預期與經濟數據支撐,美國科技股領軍上漲。納斯達克綜合指數上升1%,標普500上漲0.8%,道瓊工業指數上漲0.9%。其中,耐用品訂單數據遠優於預期,顯示製造業仍具一定韌性。

儘管初請失業金人數略低於預期,但持續申請人數創兩年半新高,勞動市場轉弱跡象仍在。

歐洲方面,受到北約領袖表態支持美國提升國防支出影響,德國DAX指數上漲0.6%,英國FTSE 100小漲0.2%,泛歐Stoxx 600基本持平。

小結:美元壓力未減,關注PCE與Fed人事

美元走弱的趨勢受到經濟數據、政策預期與政治因素的共同推動。隨著市場聚焦PCE數據與川普對聯準會人事安排的進一步發言,美元未來走勢仍充滿不確定性。對於外匯交易者與全球投資人而言,這將是關鍵的觀察窗口。

想掌握川普最新發言與市場動態?