外匯平台基本上接到客戶的訂單後,為了避險,會與銀行和證券公司交易。

這是因為只接受訂單的話,外匯平台將會承擔匯率變動風險。

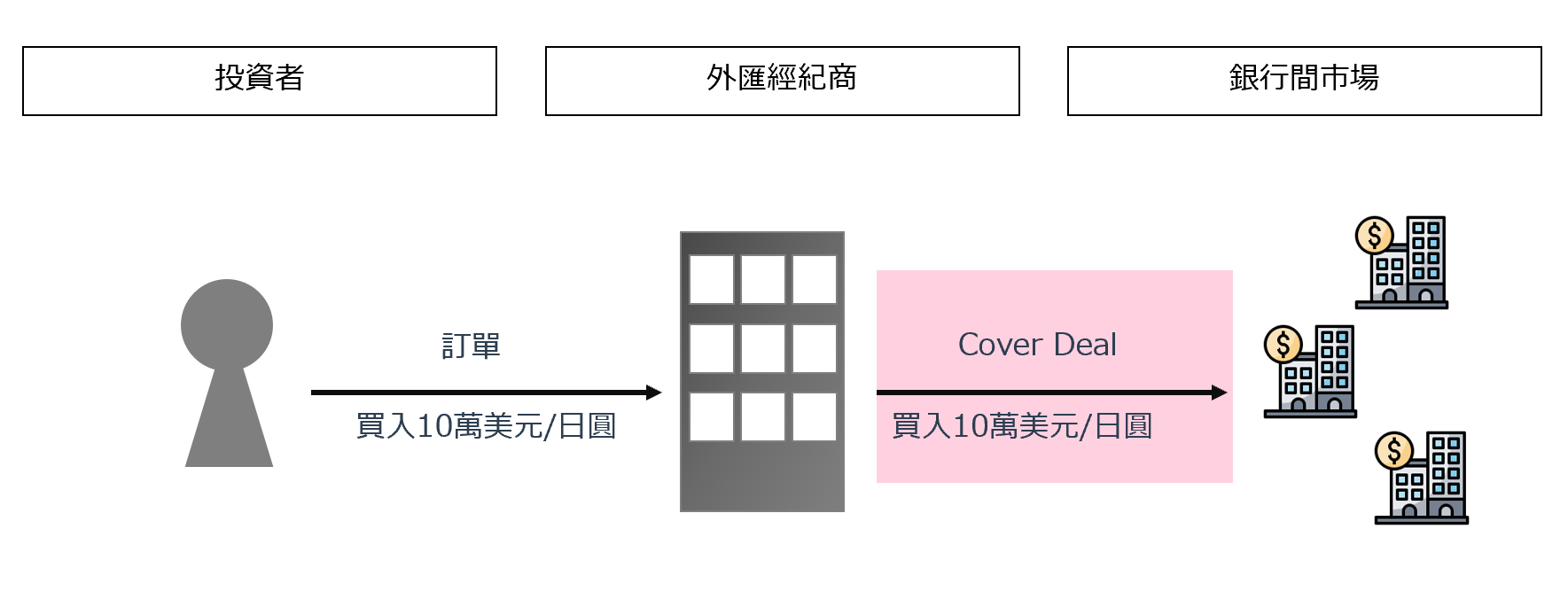

根據訂單做Cover Deal時的示意圖

例如,買入美元/日圓(USD/JPY)時,外匯公司會透過銀行間市場交易(買入美元/日圓)來避險。

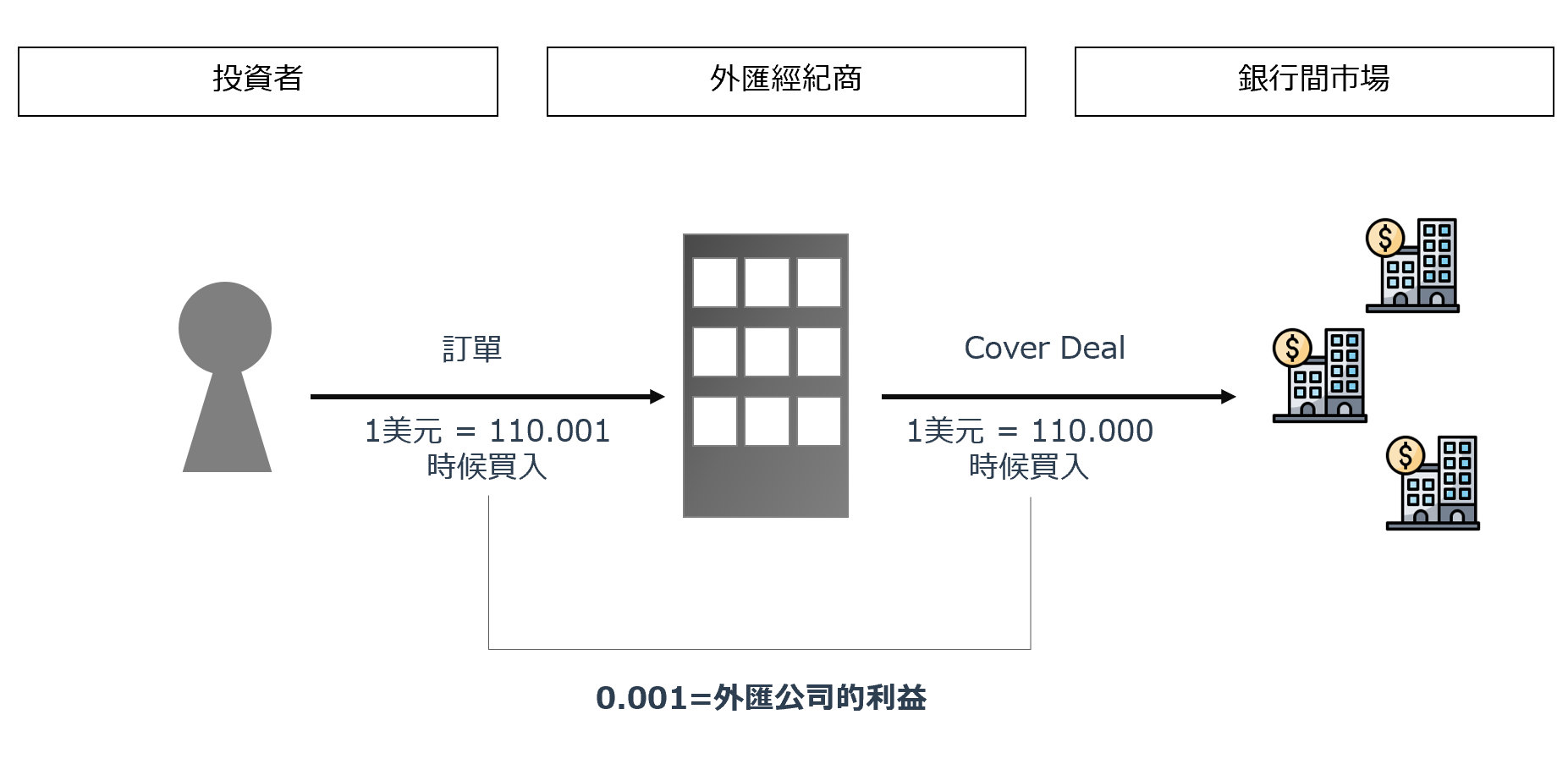

這時,如果買入的價格低於客戶訂單的話,就會成為外匯平台的收益 。

投資者1美金=110.001時候從外匯經紀商買入,外匯經紀商作為Cover Deal1美金=110.000時候從銀行間市場買入,差價的0.01是外匯經紀商的利益。

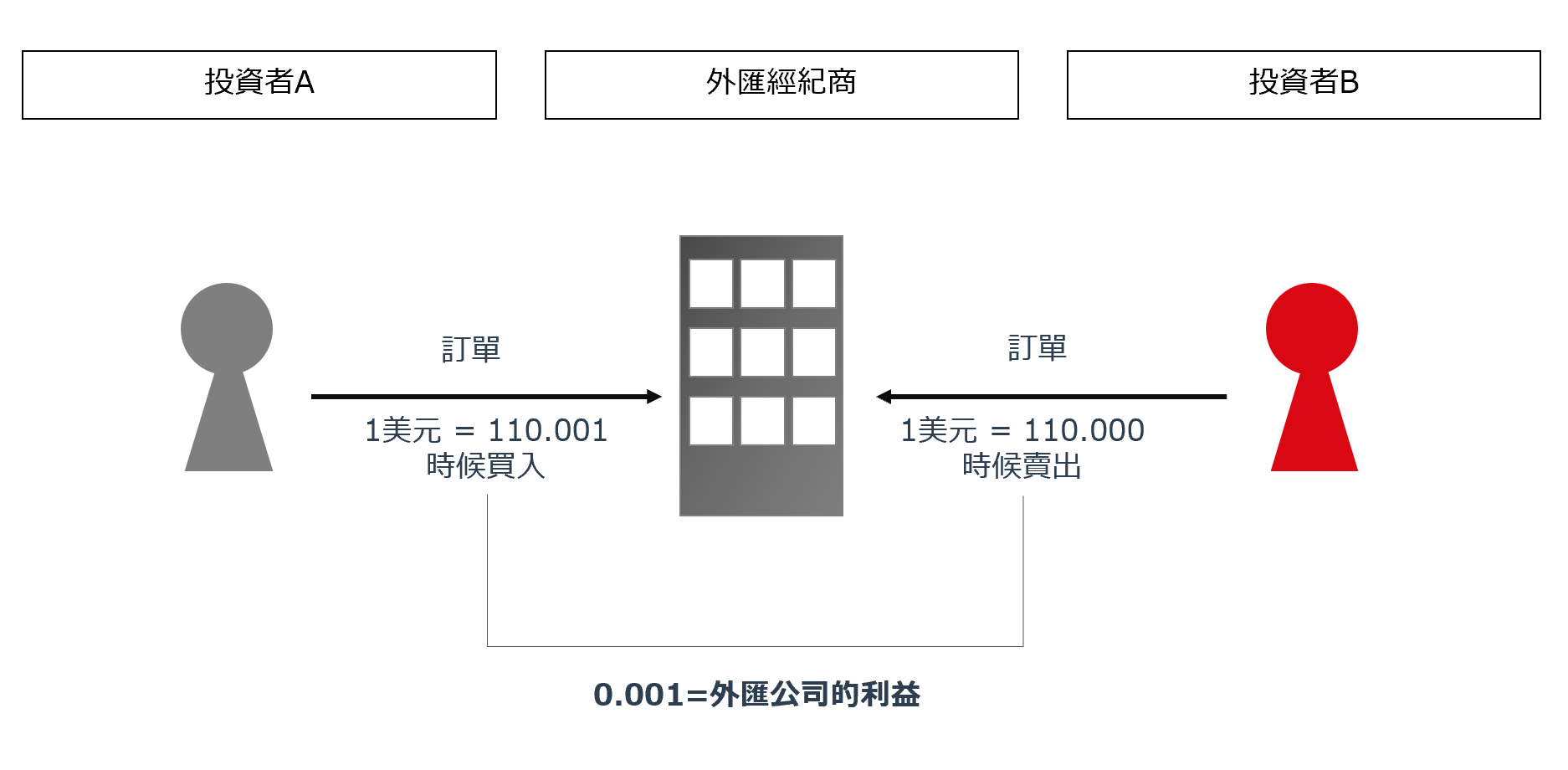

但是,如果在同一時間客戶下賣出和買入2個訂單的話,外匯平台的風險就會被抵消,所以也不需要做Cover Deal。

這樣,同時做賣出和買入時,點差(賣價和買價的差)就會成為外匯平台的收益。

投資者A 1美金=110.001時候從外匯經紀商買入,投資者B 1美金110.000時候想賣出。如果2個客戶同一時間有了訂單,外匯經紀商不需要做Cover Deal。

一般來說,在買入和賣出訂單到達一定數量之前,外匯平台會承擔風險,不做Cover Deal。

但是,在超過一定數量後各平台都會根據自己公司的避險方式來操作。

因為在短時間內賣出和買入都會有訂單,可以相互抵消,不需要為每個訂單都做Cover Deal。

這樣的話也可以減少外匯經紀商的系統負擔,收益效率也比較好。

外匯經紀商不做“Cover Deal”時候,意味著外匯經紀商會承擔風險。

如果像在2015年1月的“瑞郎黑天鵝事件”,市場突然間發生波動很大,超過了外匯經紀商能承擔風險,外匯經紀商會倒閉。

實際上2015年1月的“瑞郎黑天鵝事件”時候,之前很著名的外匯經紀商“Alpari”就倒閉了。