在外匯投資與其他投資中學會正確管理資金都非常重要。

在資金管理中,我認為最重要的是「降低單次交易風險」與「避免進行不划算、效率低的交易」這兩點。

這篇文章我將分享外匯交易中資金管理之「降低單次交易風險」的具體方法。

降低單次交易風險

資金管理中,風險控制很重要。

單次交易中的風險如何計算?

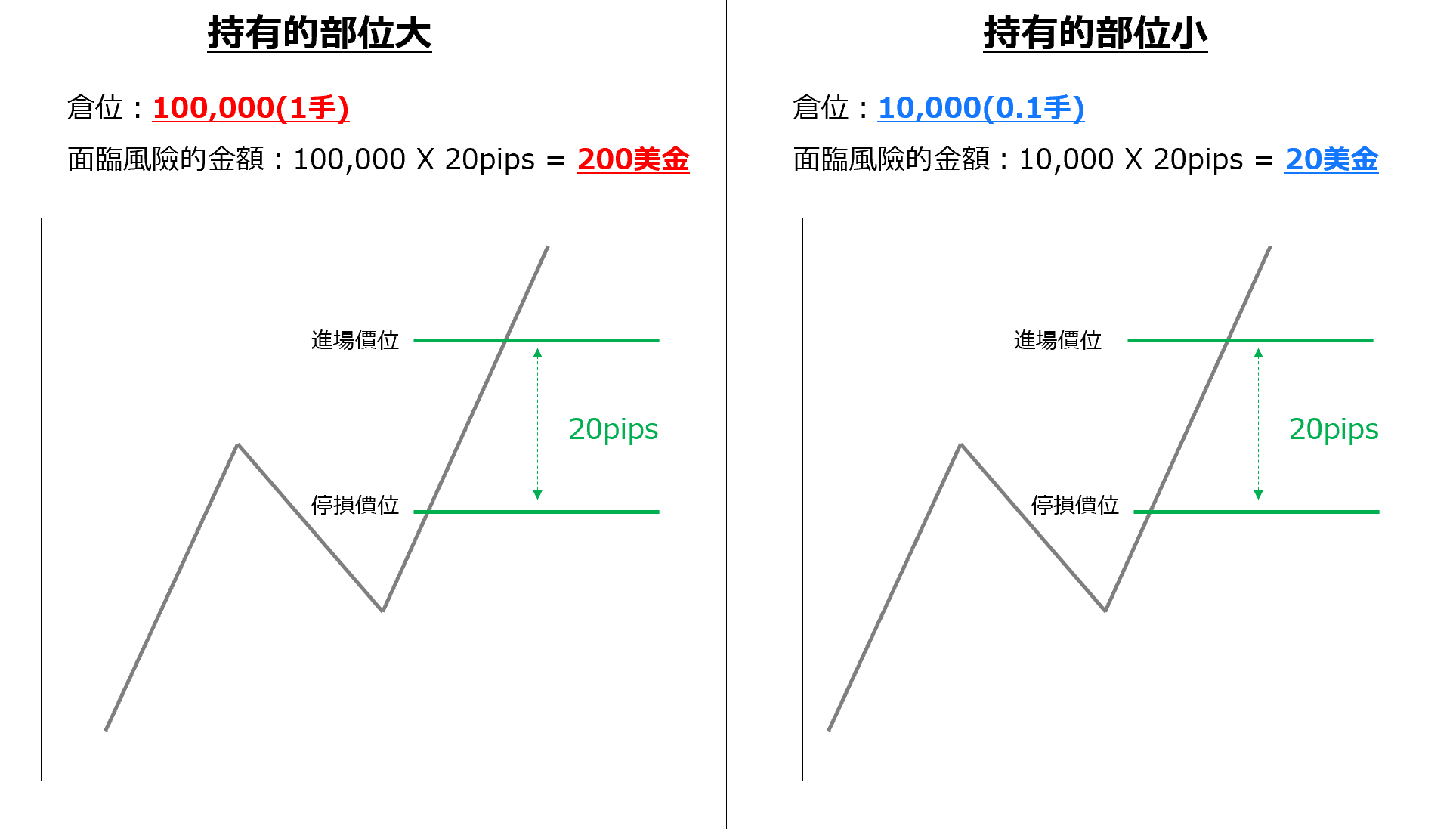

單次交易中的風險基本上視所持有的部位大小×停損水平而定。

例如歐元/美元(EUR/USD)中,若持有1手(100,000貨幣單位)多頭部位時,

停損(止損)設定在離進場水平20Pips時,就表示存在200美元的風險。

當部位規模減少到0.1手(10,000貨幣單位),同樣在20Pips的停損水平時,風險就是20美元。

單次交易中的風險示意圖。持有部位的大少不一樣,損失風險也不一樣。

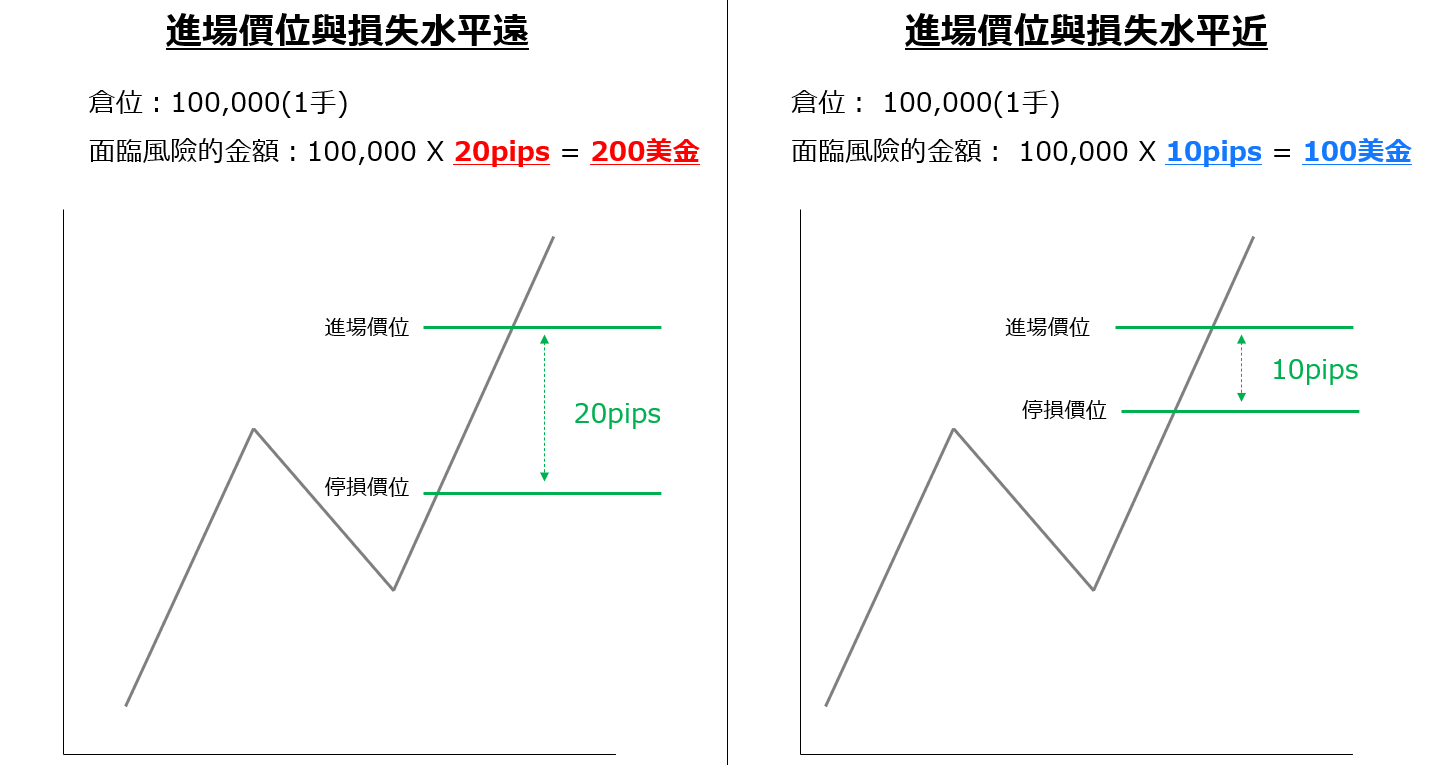

另一方面看來,降低停損單的水準也可以減少損失。

在前面的例子中,100,000貨幣單位的停損單設在離進場水平10Pips時,就能將風險降低到100美元。

單次交易中的風險示意圖。停損水平不一樣,損失風險也不一樣。

以持有部位大少控制風險比較好

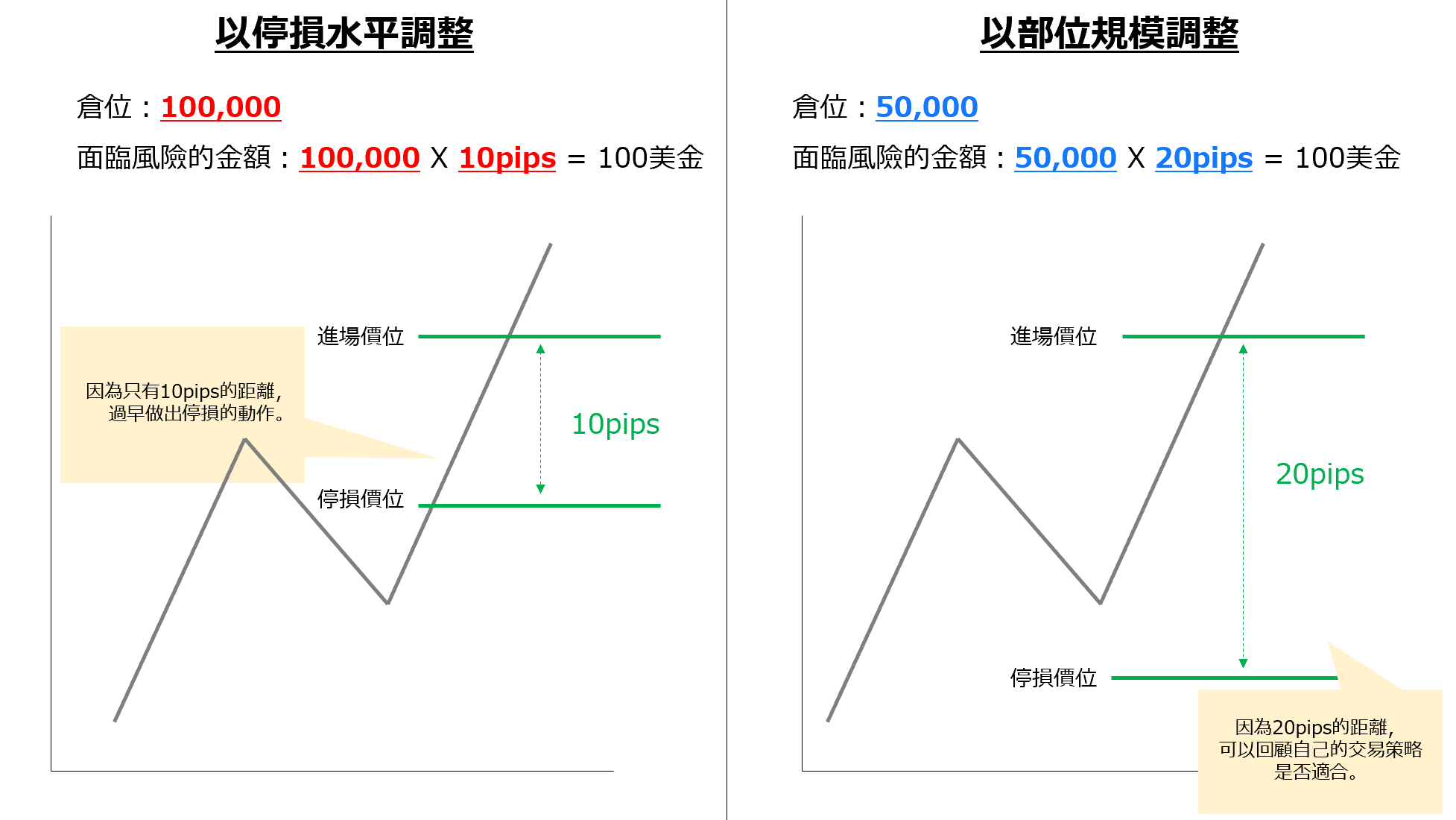

透過調整部位規模與設定停損水平,即可控制單次交易中的風險,

但是兩者之中哪個比較容易操作呢?

先看一下停損水平,其設定基本上均是依據圖表走勢判斷,

當市場朝不利方向移動時,就容易導致停損水平設定過高。

如此一來,就可能發生過早做出停損的動作,這並不是太高明的做法。

單次交易中的風險示意圖。我建議以持有部位規模調整風險。

相對地,雖然調整部位規模在計算上有些麻煩,

但調整部位過程中運用技術分析所得出的水平即可直接用於風險控制。

這種方法的優點是,不需改變交易策略即能進行資金管理。

單次交易風險在2%以內

在採用調整部位規模的方式控制風險之前,必須先考量單次交易的損失額。

在外匯交易時,為了獲得穩定的收益,

理論上單次交易的損失金額應設定在即使連敗數次也不會對帳戶資產造成太大影響的程度。

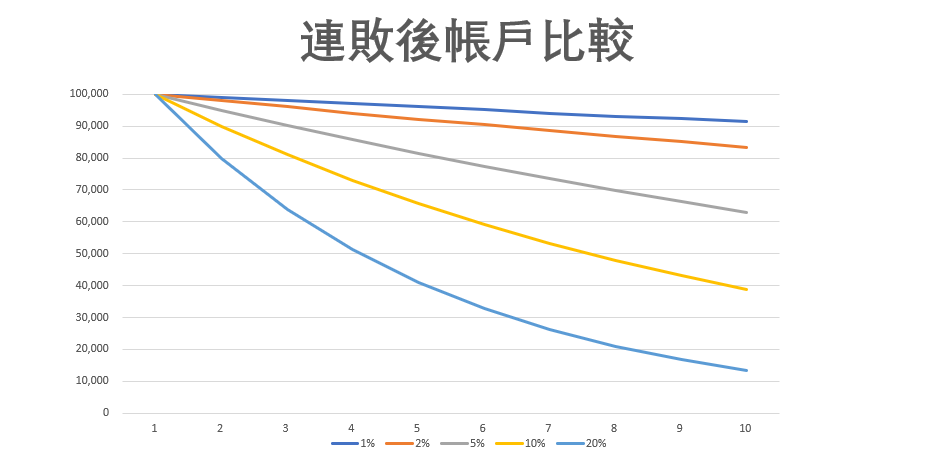

在投資的世界裡,有一個知名的規則稱為2%原則。

意思是,在投資時,單次操作的風險應控制在2%的水準。

因此,只要帳戶資產發生變動,就應重新進行計算,以將風險控制於一定的比例。

換句話說,只要帳戶資產減少了,即應隨之減少單次交易的風險額度,以盡量減輕連續操作失敗所帶來的打擊。

只要謹守這個原則,就算發生連續操作失敗的情形,也可保留大部分的資產,也就更容易東山再起。

下圖描繪的是10連敗時的帳戶資產變動,若妥善運用2%原則,

即使發生10連敗的狀況,帳戶資產也能保住8成;

這個原則在對抗連續操作失敗上十分有用。

【在單次交易之各風險比例下,出現連續操作失敗時的帳戶資產變動】

連續操作失敗時的帳戶資產變動

具體的部位規模(手數)計算方法

決定好單次交易的風險金額後,下一步就是計算具體的部位規模。

在計算部位規模時需要將停損單納入考量。

我們先來計算與停損單之間的距離以及交易的風險額度。

以基礎貨幣為美元的帳戶的歐元/美元(EUR/USD)為例,

其計算相對簡單,即單次交易的風險金額除以距離停損的價格。

若距離停損的距離是50pips,歐元/美元(EUR/USD)的50pips就是500美元,

將風險金額除以500美元,即可算出可持有部位的規模。

具體計算方法如下:

帳戶資金:100,000美元

單次最大虧損2%:2,000美元(100,000*2%)

停損價格:50pips(即500美元)

持有部位規模=最大虧損(2,000) ÷ 停損價格(500)

2,000 ÷ 500 = 4

也就是單次虧損控制在2%時,最多可持有4手歐元/美元的部位。

結語

根據對帳戶資產的比例,計算單次交易的設定風險(損失)金額,

並以技術分析算出停損單的水平後,即可以此計算投資本金的最大持有部位規模。

採用這套方法即可配合帳戶資產進行風險管理,就算發生連敗的狀況也可降低帳戶資產急劇減少的風險。

延伸閱讀: