黃金是國際上最受關注的投資商品之一。

投資的管道也多種多樣,最常見的有實體黃金、期貨、ETF、差價合約CFD等等。

交易所交易之期貨交易

相對於對實物的投資,在交易所交易中的買賣基本上為期貨交易。

交易所中的期貨交易採定型化合約交易,例如全球最大的Comex (Commodity Exchange: 目前隸屬於CME旗下)的黃金期貨交易就是以100盎斯(約3.1kg)、未來固定結算日的條件進行交易。

定型化的做法方便參加者進行交易,也因此產生了流動性。

在Comex中,稱作nearby month的商品交易最為活潑,也稱作主力合约(Active Month)。

Comex的主力合約(Active Month)可說是實質上形成全球黃金價格的中心。

期貨交易的最大優點是槓桿效果(槓桿原理),只要存入相比現貨價格少量的保證金(margin money)作為「擔保金」,即可進行全額(full size)的交易。

換句話說,能夠以少量資金持有龐大部位,對投資理財的法人投資者或專業投資者而言,市場效率極佳。當然,相對地這也是「高風險高收益」的交易,並非人人適合。

但是在現實中,Comex的Gold Futures(期貨交易)匯集了世界各地專業投資者的資金,他們帶動的Comex的黃金價格也就成為世界黃金價格的中心。

因此,他們資產投資的主要標的避險基金(Hedge Fund)(被歸類為managed money)在Comex所持有的部位、長倉(多頭)短倉(空頭)的狀況就會直接影響到黃金的價格變動。

在期貨市場中基本上都是進行交叉交易並在最後會進行結算,實物則會實際收付,但是這種狀況可說極為罕見。

所以,避險基金在持有超買(Overbought)部位之下,這些部位可能在獲利了結或停損的情況下出現交叉交易,也就是賣出。

當他們買進時,對市場而言當然是有利的題材,但是當出清這些部位時,市場上出現這麼大量的賣出當然也是期貨市場上重要的一部份。

除了Comex進行黃金交易外,其他的主要交易所還有

- SGE(Shanghai Gold Exchange:上海黄金交易所)

- SHFE(Shanghai Futures Exchange:上海期貨交易所)

- OSE(Osaka Exchange :大阪交易所,2019年從Tocom轉入)

其中SGE不僅進行期貨交易,也是現貨的交易所。

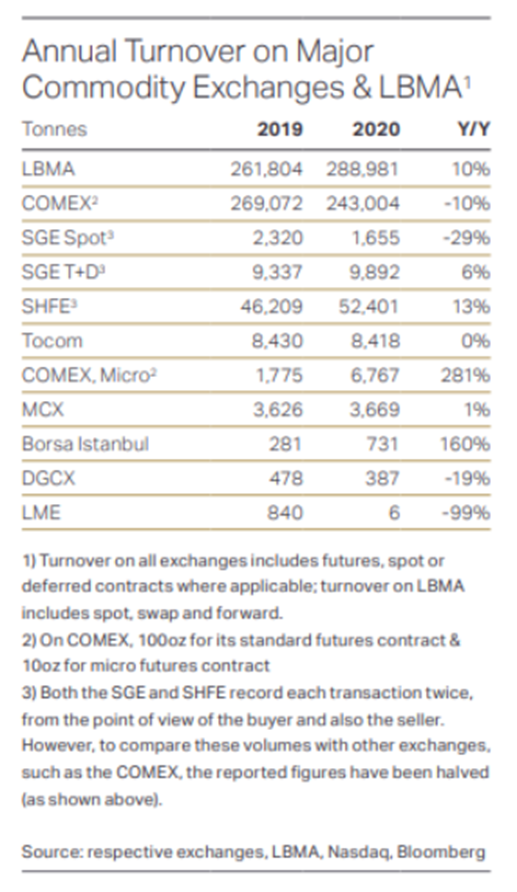

下表為Spot與相對市場Loco London市場(LBMA)的年營業額的比較。

Comex的交易量與Loco London 幾乎相等,從這裡的數字也可看出這兩個市場是黃金市場的中心。

(黃金的交易所交易與Loco London現貨交易的年度交易量)

黃金的交易所交易與Loco London現貨交易的年度交易量

交易所交易產品(Exchange traded Products,ETP)

構成投資領域重要一部份的還有稱作ETP的交易所交易產品,也就是在證券交易所上市的商品。

最具代表性的有ETF:Exchange Traded Fund指數股票型基金,

這類基金實際上是由黃金實物做保證,所以比方說即使出現業者破產的情形,

但是其所保管的黃金會被另行保管,不須擔心對業者的授信,其實也是對黃金實物的投資。

以「投資信託」這樣的金融商品進行黃金實物投資實在是一項創舉。

過去實物投資有保管實物的問題,對法人投資機構而言門檻太高,

不過若採「投資信託」的形式就解決了這項問題,這也成了法人投資機構大規模進軍黃金市場的方法。

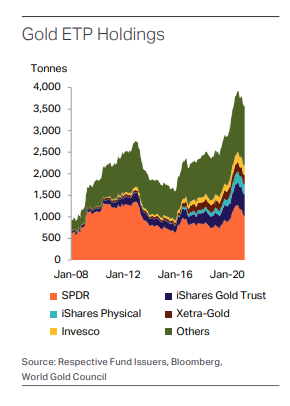

SPDR Gold Shares是最早的黃金ETF,也是規模最大的ETF。目前該基金有900多噸的餘額。

整個ETP約莫有3600噸的餘額,ETP所購買的黃金量與金礦年度產量幾乎相等。

ETP會忠實反映ETF與稱作ETN:Exchange Trade Note的黃金價格,

但是ETN沒有黃金做保證,而是對業者授信之投資基金的統稱。

(Gold ETP餘額)

Gold ETP餘額

差價合約(CFD)

中文稱之為差價合約、英語為Contract For Difference、簡稱CFD。外匯保證金交易就是差價合約的一種。兩者都是使用槓桿,擴大資金利用率的一種交易方式。

外匯差價合約交易的貨幣對,而差價合約可以交易的種類很多,其中黃金CFD交易是最受歡迎的商品。

想要開始差價合約交易就要先在經紀商那裡開戶,開戶成功後,存入一定保證金就可以進行外匯與差價合約交易了。

彙整投資黃金的主要管道

通常投資黃金管道有:實體黃金、存摺、現貨、期貨、ETF、差價合約等。

以下為這些投資管道的比較

| 投資管道 | 哪裡買 | 成本(交易+持有) | 適合持有時間 |

| 實體黃金 | 銀行、銀樓 | 很高 | 長期 |

| 存摺 | 銀行 | 高 | 長期 |

| 期貨 | 經紀商 | 低 | 中短期 |

| ETF | 經紀商 | 較高 | 長期 |

| 差價合約(CFD) | 經紀商 | 低 | 短期 |

其中從交易靈活性及交易成本等多方面比較,目前國內最適合的投資黃金管道為差價合約、期貨、ETF。

如果是長期投資黃金建議選擇ETF,因為相對差價合約及期貨,ETF的單次購買費用較高。

如果是短期投資黃金可以選擇期貨或差價合約,

這2種管道很相似,都可以使用槓桿,並且交易成本都很低,

但是如果你是一個頻繁交易者,建議選擇差價合約交易黃金,

這是因為相比較期貨,差價合約交易時間更靈活,而且沒有到期交割日。

想要投資差價合約可以選擇國內或國外差價合約經紀商。

但是我個人建議選擇海外正規經紀商要比國內好很多,

這是因為海外經紀商提供的點差更低、槓桿更高。

台灣與國際黃金價格

我任然關注台灣的黃金市場。

我製作的在金價查詢頁面裡可以看

- 黃金存摺

- 黃金ETF

- 銀樓黃金

- 國際黃金