黃金自古以來即是重要的貴金屬商品,應用於珠寶、工業、抗通膨等需求上,

甚至黃金更具有避險、保值功能,常在地緣政治、戰爭、金融危機、經濟衰退時,成為市場資金最重要的「避風港」。

近40年黃金走勢

另外,近數十年來,美國聯準會 (Fed) 的貨幣政策也對國際金價有著重大影響,

因為從歷史軌跡中可以發現,黃金價格創歷史新高之前,世界都曾經發生過重大危機,

而聯準會也都曾採取零利率、QE 量化寬鬆政策,來擴大貨幣供給。

而黃金價格的變動,除了聯準會貨幣政策以外,自身供需和其他因素也有著巨大影響,

故投資人進一步了解場內的所有因素,即能對黃金價格的走勢進行預測,以達到合理投資的目的。

影響黃金主要的因素包括以下 5 大方面

事件避險

當世界發生戰爭或政局震盪時期、或是黑天鵝事件的金融衰退,

那麼經濟的發展即會收到很大限制,而任何事件當地的貨幣,

也容易因此出現貶值,故此時黃金的避險、保值屬性就發揮出來了。

由於黃金具有公認的特性,為國際公認的交易媒介,

故在戰亂時刻,人們容易會把目標投向黃金,

對黃金的搶購,也必然會造成金價的上升。

如 1991 年 8 月 19 日前蘇聯解體,金價於一小時內一盎司即暴漲 10 美元,

而政局穩定,金價即回復均值;

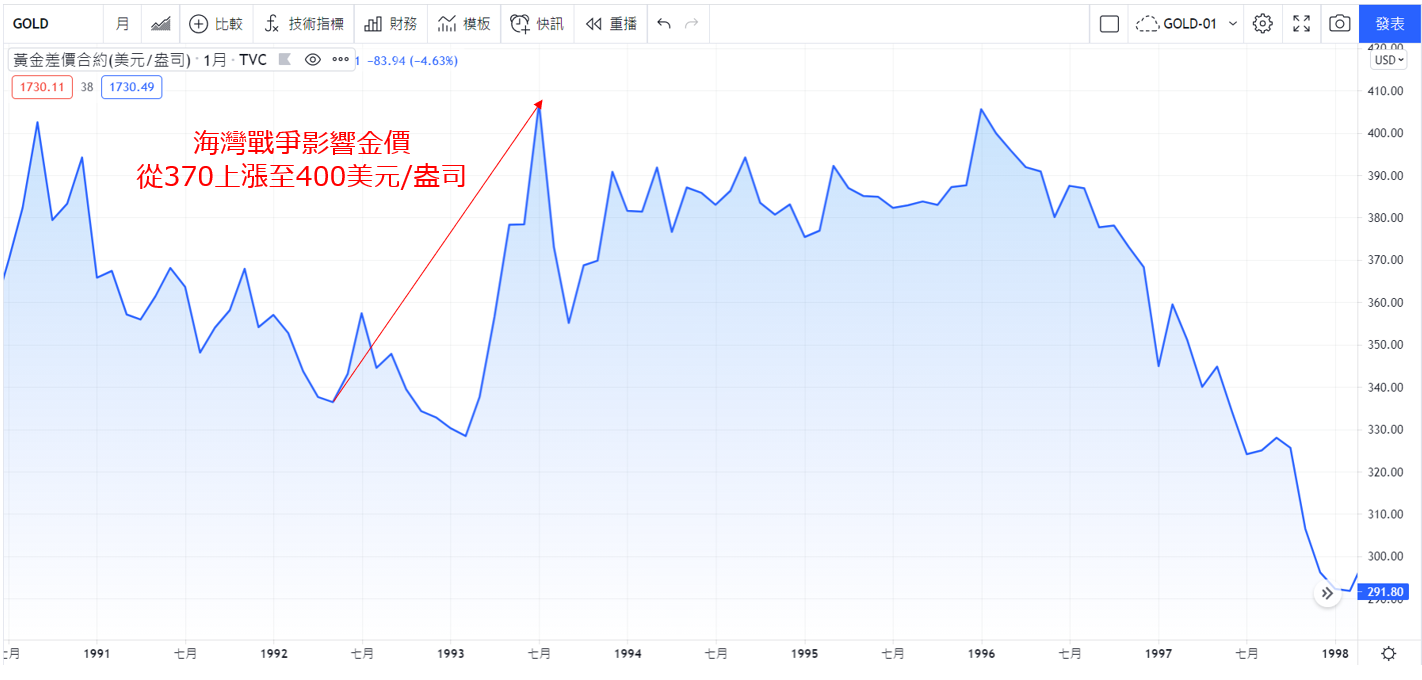

再如 1992 年海灣戰爭,金價就攀升至當時高點每盎司 400 美元,

但隨著戰局受控後,金價即會出現回檔。

但值得注意的是,若戰爭屬地區性,那麼影響未必能刺激金價大升。

1992年海灣戰爭金價上漲

美元指數

由於國際金價是以美元計價,故美元匯價的強弱,也是影響金價的重要關鍵。

舉例而言,原本100美元可以換一單位黃金,

若現在美元升值,只要80美元就可以換一單位黃金,

反過來說,原本持有黃金的人這時能換回的美元就變少了。

因此美元若變強,買一單位黃金所需的美變少,代表金價變低,反之變高。

因此,美元匯率強弱和黃金價格是反向關係。

實質利率

據費雪方程式 (Fisher equation) 定義,實質利率是名目利率與通貨膨脹之間的差距,

而實質利率的高低,已被歷史證明,是高度容易影響金價漲跌。

由於黃金本身不會孳息,故當銀行利率走升超越通膨率時,

投資人會更傾向將錢放在銀行,而不傾向持有黃金。

另一方面,也因為黃金本身不孳息,故當通膨率高於利率的場景發生,

實質負利率的狀況就令金價具有高度吸引力,

因黃金本身具有保值能力,而這也是為什麼黃金抗通膨的核心因素。

因此,當實質利率越高時,

投資人將現金擺放於銀行的吸引力就越大,黃金就會比較不受青睞;

相反來說,當實質利率越低,那麼黃金抗通膨的效果就越能顯現。

全球黃金的供需狀況

黃金的供給主要來源於:金礦挖掘、各國央行拋售黃金儲備、再生黃金如金條、金飾、金幣變現,或是電子廢料、廢五金回收等。

而當世界爆發戰爭或黑天鵝事件避險、或實質利率跌至負利率水平,都可能刺激黃金需求增長,

但是若供給增長速度無法跟上需求,如南非黃金產量跟不上,

那麼這即意味著,需要倚靠各國央行出售黃金才能彌補供需缺口。

但是各國央行受到彼此之間簽訂的協議制約,故一般來說出售的黃金數量皆是十分有限,

黃金供給面普遍不會出現過量供給來影響金價,

通常是需求面如避險、實質利率漲跌等因素對金價構成影響。

全球央行的買賣

各國央行傳統上本就是黃金的持有大戶,故各國央行持有黃金的意願容易直接影響金價走勢,

若各國央行吸納或增持黃金,那麼金價即容易上升;

相反,若各國央行拋售黃金,那麼金價即容易走跌。

以上世紀 90 年代末為例,當時由於全球經濟景氣良好、股市上行,

各國央行持續拋售黃金,令黃金表現疲軟,甚至曾一度跌至每盎司 265 美元的歷史低點。

黃金交易管道有哪些

通常投資黃金管道有:實體黃金、存摺、現貨、期貨、ETF、差價合約等。

以下為這些投資管道的比較

| 投資管道 | 哪裡買 | 成本(交易+持有) | 適合持有時間 |

| 實體黃金 | 銀行、銀樓 | 很高 | 長期 |

| 存摺 | 銀行 | 高 | 長期 |

| 期貨 | 經紀商 | 低 | 中短期 |

| ETF | 經紀商 | 較高 | 長期 |

| 差價合約(CFD) | 經紀商 | 低 | 短期 |

其中從交易靈活性及交易成本等多方面比較,目前國內最適合的投資黃金管道為差價合約、期貨、ETF。

如果是長期投資黃金建議選擇ETF,因為相對差價合約及期貨,ETF的單次購買費用較高。

如果是短期投資黃金可以選擇期貨或差價合約,

這2種管道很相似,都可以使用槓桿,並且交易成本都很低,

但是如果你是一個頻繁交易者,建議選擇差價合約交易黃金,

這是因為相比較期貨,差價合約交易時間更靈活,而且沒有到期交割日。

想要投資差價合約可以選擇國內或國外差價合約經紀商。

但是我個人建議選擇海外正規經紀商要比國內好很多,

這是因為海外經紀商提供的點差更低、槓桿更高,執行速度也更優。

延伸閱讀: